Накратко

Тъй като статията стана много дълга в началото слагам кратко обобщение.

Срокът за подаване е до 31 март на следващата година (т.е. месец преди срока за подаване на годишната данъчна декларация).

Подаването на този отчет ви засяга ако имате общо на стойност поне 50 000 лева следните неща в чужбина към края на годината (активите не ги притежавате чрез български инвестиционен посредник/банка):

- Получени/предоставени финансови кредити в чужбина.

- Всякакви финансови активи, които имат ISIN код - акции, облигации, ETFs, ETPs, ETNs, ETCs. Смятам, че ETP/ETN/ETC се отчитат, защото са дългови ценни книжа.

- Валута по сметки - банкови, инвестиционни посредници, доставчици на платежни услуги (т.е. Interactive Brokers, Revolut, Wise, Paysera и т.н.).

Ако притежавате нещо с ISIN код, но не чрез български инвестиционен посредник (или банка) - значи го отчитате в тази таблица с ISIN кодовете:

Пише се брой на акциите/дяловете (като число - напр. 100, не се пише "бр", "броя", не се пише валута).

Ако нещото няма ISIN код и представлява дялове/акции - не го отчитате, води се пряка инвестиция. А пък когато не се води такава - не е ясно защо не го отчитате, технически не можете, защото няма ISIN код.

Смятам, че притежаваните криптовалути не се отчитат, защото технически няма как да стане (нито са валути, имащи код на валута, нито имат ISIN код).

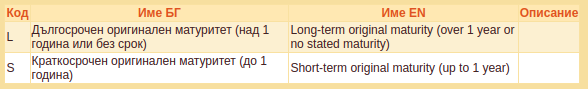

Ако нещото няма ISIN код и е някакъв вид сметка, която е безсрочна - пишете 03 и L (например валутите по мултивалутните сметки на Interactive Brokers и Trading212, валутата по мултивалутните сметки на Revolut и Wise).

Ако нещото няма ISIN код и е някакъв вид сметка, която има сочност 1 година или по-малко - пишете 03 и S.

Не забравяйте, че ще имате различен брой на акциите в началото и в края на годината, дори и да нямате продажби/покупки през годината, ако е имало split (или reverse split).

Ако вие сте придобили заеми чрез цесия в платформа за P2P кредитиране - не е ясно дали се отчита или не, но според мен се отчита когато лица от друга държава имат задължения към вас (детайлно обяснено по-надолу в статията). Накратко: според мен придобитите с цесия заеми се отчитат с код 01, а дали се пише L или S трябва да се прецени според това какво пише в договора (ако няма срок се пише L).

Ако имате няколко сметки в една и съща валута в една и съща държава се пише един обобщен ред и общата сума се закръгля. Например ако имате 1400 USD при един инвестиционен посредник в САЩ и 300 USD в друг инвестиционен посредник в САЩ, общо пишете ред "US" за държава и "USD" за валута, че имате 2 хиляди т.е. пишете "2" (защото общата сума е 1700 USD, което се закръгля на 2 хиляди, тоест пишете 2 в таблицата). В колоната матуритет пишете L (защото сметките при инвестиционен посредник не са срочни), в колоната тип пишете 03.

Желателно е да ползвате метода с електронната таблица. Обясних как става по-надолу.

Накратко методът с електронната таблица е: влиза се с КЕП в сайта на БНБ тук, прави се регистрация, тегли се шаблон на екселска електронна таблица, попълва се, подписва се, качва се. При качването на xls файла се избира plain и xls, после се избира binary при качването на p7s файла (файлът с подписа). Ако системата не ви пуска без да напишете в профилните си данни позиция – напишете ФЛ (сега проверих и при мен в полето позиция пише ФЛ, не помня да съм го въвеждал, но няма да го пипам, въпреки че не излиза звездичка като индикация, че е задължително поле).

Не знам дали става с облачен КЕП, аз ползвам КЕП от b-trust на смарткарта.

[Относно КЕП-а от b-trust: Работи под Линукс, най-добре с Chrome (с Firefox има един излишен диалог парола, който се появява по няколко пъти). За Windows се инсталира лесно и го няма проблема с Firefox, за Linux малко по-трудно (при snap пакети прави проблеми, трябва да се инсталира браузъра по класически метод).]

Давам линк към празна таблица само за изучаване (ако не ви се прави сега акаунт в БНБ и т.н.). Непосредствено преди попълването и подаването трябва да изтеглите актуална версия на шаблона (в случай, че има разлики).

Ако сте инвестирали в някакъв "спестовен продукт" какво е това от гледна точка на СПБ-8 и на годишната данъчна декларация е дълга тема. Може да не е просто сметка, по която ви плащат лихви.

Например при Revolut може да ви подведат, че имате спестовна сметка, но това не е вярно. Revolut е банка, но спестовният продукт "flexible account" го предлага не фирмата на Револют с банков лиценз, а другата фирма на Револют, която има лиценз за инвестиционен посредник (не банка). И вие нямате спестовна сметка, а инвестиция във фонд, който си има ISIN код. В СПБ-8 се отчита в таблицата SECURITIES с ISIN кодовете.

Освен това тези дялове се декларират в годишната данъчна декларация като притежавани към 31 декември на данъчната година.

Разгледам "flexible account" на Револют от гледна точка на попълването на годишната данъчна декларация в тази статия: Продуктът "flexible account" (гъвкава сметка) на Revolut води до задължение за попълване на годишна данъчна декларация

При Freedom24 има два типа "спестовни" продукти - безсрочен (D account) и срочен.

Захраних ChatGPT с документацията на един от срочните продукти и в резултат излезе извод, че продуктът е дериватив. Следователно срочните продукти не се отчитат в СПБ-8.

За безсрочния продукт (D account) според ChatGPT не е дериватив. Следователно се отчита все едно е сметка при инвестиционен посредник.

Дали да се доверите на тълкуването на ChatGPT? Може да се опитате сами да прочетете и помислите - дериватив ли е или не е дериватив това нещо, в което си давате парите. А това, че нещото "под капака" генерира доходи от деривативи е отделна тема, това не значи непременно, че нещото е дериватив.

(А от данъчна гледна точка как доходът от тези срочни и безсрочни продукти се декларира е спорно. Вероятно е правилно като лихви да ги разглеждаме дори и в отчета да пише покупка и продажба (а не лихва). Тоест взимаме цената в лева на доларите към момента на покупката (по курса на БНБ за датата на покупка), цената в лева на доларите към момента на продажба (по курса на БНБ към датата на продажба) и разликата я декларираме като лихва. Ако не сте сигурни може да сметнете дохода по n броя начини и да се вземе най-голямата сума, тя да се декларира като лихва. За деклариран по-висок дължим данък няма предвидена глоба. На ваш риск може да декларирате покупката и продажбата на срочния продукт (ако така е представен дохода в отчета) с код 508 за да може да ползвате загубите от продажба на акции да ви намалят данъчната основа. Дали това е правилно е спорно, въпрос на тълкуване.)

Къде се влиза в сайта на БНБ и как?

Трябва да имате КЕП (квалифициран електронен подпис), аз ползвам от b-trust. Не мисля, че ще работи с облачен КЕП.

Процесът за почва от тук: https://stat.bnb.bg/BNBStatPortal

(Ако не сте инсталирали софтуера на КЕП-а и не сте го включили в USB порта на компютъра ще ви излезе съобщение за грешка ERR_BAD_SSL_CLIENT_AUTH_CERT.)

Отговорите на често задаваните въпроси за системата са тук.

В началото има процедура по създаване на потребителско име и парола. След това се подава заявление Образец 1.

Слага се отметка на "[x] СТАНДАРТЕН ДОСТЪП".

Внимавайте кой бутон натискате след попълване на Образец 1. Защото има вероятност да натиснете грешния бутон, в резултат на което заявлението няма да бъде изпратено.

Секцията "Моите заявления за достъп" се намира тук: https://stat.bnb.bg/BNBStatPortal/DeclarationsHistoryList.jsp

Трябва да виждате "Статус: потвърден" за заявлението, което е подадено, преди да продължите нататък. Ето как при мен се вижда, че статусът на последното заявление е "потвърден":

След като имате потребителско име и парола, и са ви одобрили заявлението Образец 1, влизате в "Статистическа отчетност > Опционални входни форми": https://stat.bnb.bg/BNBStatPortal/reporting/OptionalForms.jsp

Това беше накратко, започва дългата част на статията (с въпросите ми към БНБ и техните отговори):

Мое писмо към БНБ от 28 януари 2021

Има ли задължение физическо лице, което притежава акции в чуждестранна фирма (юридическо лице) да ги декларира пред БНБ?

Физическите лица, които притежават акции в чуждестранна фирма нямат задължение да ги декларират пред БНБ.

Съгласно чл.10, ал.2 от Валутния закон и чл.13 от Наредба № 27 на БНБ физическите лица се отчитат пред БНБ веднъж годишно (в срок до 31 март на следващата година) за вземанията си по сметки, открити в чужбина, вземания или задължения по финансови кредити от/към чуждестранни лица както и инвестициите си в ценни книжа, които са извършени без посредничеството на местно лице – инвестиционен посредник, налични към 31 декември на отчетната година, само ако общият размер на вземанията и/или задълженията е равен на или надвишава 50 000 лв. или равностойността им в чуждестранна валута.

Отчитането се извършва чрез статистическа форма СПБ-8 Отчет за вземанията и задълженията на местни физически лица от чуждестранни лица.

Първо пише, че акциите не се декларират, а после пише, че инвестициите в ценни книжа (които са извършени без

посредничеството на местно лице – инвестиционен посредник) се декларират. Но нали акциите са "ценни книжа"?

В инструкциите за попълване на СПБ-8 пише:

Притежаваните

ценни книжа, придобити без посредничеството на местно лице –

инвестиционен посредник се посочват на принципа „ценна книга по ценна

книга“. Емисиите се идентифицират чрез посочване на ISIN код (на един

ред се посочва един ISIN код), като размерът им се попълва в брой за

дялови ценни книжа и по номинал за дългови ценни книжа в оригинална

валута (валута на емитиране) в началото и в края на отчетната година.

Извън

обхвата на формата остават репо-сделките, сделките с финансови деривати

и преките инвестиции. Във формите не се отчитат и дялове, даващи право

на членство в международни организации и нямащи характер на инвестиция.

Ако

правилно съм разбрал "пряка инвестиция" в този контекст значи

физическото лице да притежава поне 10% от акциите/дяловете на

юридическото лице.

Това означава ли, че се декларира притежаването на акции от публично търгувани компании, придобити чрез ИП в чужбина (когато физическото лице притежава под 10% от акциите на компанията)?

А декларират ли се дяловете от борсово търгувани фондове (ETFs), ако са закупени чрез ИП в чужбина?

Договорите за разлика приемам, че не се декларират, защото те са "финансови деривати".

Формулярът не е ясно и как точно се попълва:

Отговорът на БНБ от 4 февруари 2021

Уважаеми г-н Стойков,

Във връзка с Вашия имейл, получен на 28.01.2021 г. бихме искали да ви информираме за следното:

1. Физическите лица, които притежават акции в чуждестранна фирма нямат задължение да ги декларират пред БНБ. Декларациите – форми по Наредба №27 на БНБ за статистиката на платежния баланс, международната инвестиционна позиция и статистиката на ценните книжа (Наредба № 27 на БНБ) се подават само от юридически лица и ЕТ. Физическите лица нямат задължение да подават Декларация - форма СПБ-3 за преки инвестиции в чужбина, а имат задължение да отчитат веднъж годишно (в срок до 31 март на следващата година) вземанията си по сметки, открити в чужбина, вземания или задължения по финансови кредити от/към чуждестранни лица както и инвестициите си в ценни книжа, които са извършени без посредничеството на местно лице – инвестиционен посредник, налични към 31 декември на отчетната година, само ако общият размер на вземанията и/или задълженията е равен на или надвишава 50 000 лв. или равностойността им в чуждестранна валута с форма СПБ-8.

2. За пряка инвестиция се счита притежаването на поне 10% от акциите/дяловете на юридическото лице от физическо лице.

3. Валутният закон и Наредба № 27 на БНБ правят разграничение между деклариране с Декларации-форми и отчитане с отчетни форми. В този смисъл физическите лица не декларират, а отчитат с форма СПБ-8 притежаването на акции от публично търгувани компании, придобити чрез ИП в чужбина, независимо от процента от емисията, притежаван от местното лице.

4. Дяловете от борсово търгувани фондове (ETFs), ако са закупени чрез ИП в чужбина, се отчитат във форма СПБ-8, ако имат ISIN код.

5. Договорите (CFD- Contract for difference) не се отчитат с форма СПБ-8.

Благодарим Ви за предложението за корекция относно колона ISIN, която трябва да е една и да съдържа само ISIN кода на притежаваните акции. Емисиите се идентифицират чрез посочване на ISIN код (на един ред се посочва един ISIN код), като размерът им се попълва в брой за дялови ценни книжа и по номинал за дългови ценни книжа в оригинална валута (валута на емитиране) в началото и в края на отчетната година.

Бихте могли да добавяте допълнителни редове в отчетната форма (в excel формата, която се намира на интернет страницата на БНБ www.bnb.bg в рубрика Статистика/ Статистически форми и указания/ Физически лица), както и при попълването на формата по електронен път през Портала на ИСИС на БНБ.

При допълнителни въпроси относно форма СПБ-8 бихте могли да се обръщате на тел. 02/9145 1523 и 02/9145 1524.

С уважение,

Екип „Деловодство“Моят отговор на техния отговор от 4 февруари 2021

- в случай, че се притежават под 10% и има ISIN код

- в случай, че се притежават под 10% и няма ISIN код

- в случай, че се притежават поне 10% и има ISIN код

- в случай, че се притежават поне 10% и няма ISIN код

Следващо мое писмо, изпратено след като не ми отговориха на предишното (13 март 2021)

Не получих отговор на предишното писмо.

С напредването на технологиите става все по-популярно даването на заеми в криптовалути и съхраняването на криптовалути по платежни сметки, по банкови сметки и сметки на борси за криптовалути. Различни съмнителни и не толкова съмнителни сайтове в Интернет предлагат високи лихви, които са изгодни - но само ако инвеститорът наистина си получи парите.

В тази връзка възниква въпросът дали се налага отчитане на криптовалутите, които се съхраняват по сметки в чужбина и дадените/получени криптовалутни заеми. Има различни видове сметки в чужбина, в които биха могли да се съхраняват криптовалути:

- Банкови сметки (по които се съхраняват криптовалути)

- Сметки при доставчици на платежни услуги, които не са банки (по които се съхраняват криптовалути)

- Сметки при борси на криптовалути, по които се съхраняват криптовалути

- Сметки при инвестиционни посредници, по които се съхраняват криптовалути

Според мен държането на криптовалути посредством собствен софтуерен или хардуерен портфейл не се отчита. Тъй като в този случай те не се съхраняват по сметка в чужбина, а директно върху блокчейна. Моля коментирайте дали според вас е така.

Моля коментирайте дали според вас държането на криптовалута по изброените по-горе видове сметки в чужбина (и при други видове сметки, които евентуално съм пропуснал), следва да се отчитат от физическите лица във формуляр СПБ-8.

Проблемно е това, че БНБ не публикува валутните курсове на криптовалутите. При деклариране (пред НАП) на получен доход в криптовалута лицето следва да декларира (пред НАП) в данъчната декларация този доход в лева, по фиксинга на БНБ. Обаче това е проблемно, защото БНБ няма фиксинг за криптовалутите. Тогава трябва да се търси някаква пазарна цена.

Тъй като криптовалутите липсват в класификатора на валутите е технически невъзможно да бъдат отчетени дадени на заем криптовалути, получени на заем криптовалути и притежавани криптовалути по сметки в чужбина.

Според вас възможно ли е лицата да имат задължение да отчетат дадени заеми, получени заеми и притежавани криптовалути по сметки, въпреки че е технически невъзможно коректното им отчитане, поради липсата на криптовалутите в класификатора на валутите? Има ли риск лицата да попаднат в невъзможна ситуация? Да дължат отчет, но да не могат технически да го попълнят?

"Размерът на вземането (задължението) на местното физическо лице по предоставен (получен кредит), както и салдото по сметка в чужбина, се посочва в хиляди валутни единици оригинална валута в началото и в края на отчетната година, закръглени до цяло число."

Това е

проблемно, защото за някои криптовалути това закръглено число ще бъде

нула. И този отчет няма да носи никаква съществена статистическа

информация. Съвсем реалистично е цената на 499 криптоединици да струва

повече от 50 000 лева, особено при една сериозна инфлация на еврото

броят на криптовалутите, за които това е така ще се повиши.

Моят коментар

Отговор на последното съобщение не получих.

Освен декларирането на притежаваните акции в чужбина пред НАП може да се наложи да подавате и отчет (не декларация!) на притежаваните акции и борсово търгувани фондове чрез инвестиционен посредник в чужбина.

Проблемът е, че дори и да имате малко акции в чужбина евентуална голяма инфлация може да доведе до това, че праговете за регистрация да засегнат много повече хора от очакваното. И няма да се сетят да ги вдигнат навреме. При такова развитие на събитията ще се извият и виртуални опашки при НАП, където хората ще си подават заявления за ДДС регистрация по чл. 96 и ще задръстят НАП с безсмислени проверки.

Ако ползвате български инвестиционен посредник ще си спестите занимавките с декларирането на притежаваните активи. Но има риск от ДДС регистрация по чл. 96 (как да я избегнем).

Наричат формуляра "форма" както стана популярно напоследък (заради това, че на английски формуляр се нарича form).

Физическите лица отчитат, а не декларират акции пред БНБ.

Ако правилно съм разбрал трябва да подавате отчетна форма СПБ-8, ако имате акции по сметка при инвестиционен посредник в чужбина, дори и ако цената на акциите е под 50 000 лева, ако общата сума (цена на акциите + кредити, които сте дали) надхвърля 50 000 лева.

Интересно е какво са имали предвид "в края на годината" - дали това значи полунощ (момента между 31 декември и 1 януари следващата година). Защото някой може да е притежавал активи на обяд 31 декември, но да ги е продал след 1 час в същия ден.

Поради подобна причина е интересно и какво значи "в началото на годината" - дали това значи полунощ между 31 декември (на предходната година) и 1 януари (на годината, за която се отнася декларацията. Някой би могъл да придобие актив на 1 януари сутринта. Това смята ли се за притежавано в началото на годината?

Някои неща останаха неизяснени. Може би защото наредбата е написана неясно и те не могат да дадат отговор.

За всеки случай аз бих избягвал да правя сделки на 1 януари и 31 декември. И без това борсите може да са затворени по празниците. Обаче разни алтернативни финтех системи работят денонощно. На теория може да купите/продадете токенизиран дълг.

Което повдига въпроса дали USDT (крипто токен, който е обезпечен с долари) може да се разглежда като даден заем за целите на СПБ-8. Формално не е подписан договор, някакво си юридическо лице декларира публично, че ще даде долари на всеки, който мине през бюрократичната пътека да си ги поиска и плати таксичка. Но това, че тази декларация съществува някъде си в Интернет значи ли, че има сключен договор? Аз бих казал - не. Може притежателят на тези крипто токени да не знае за съществуването на сайта на Tether с неговите общи условия, в които юридическо лице декларира, че ще дава долари срещу тетери.

Интересно дали притежаването на ADR трябва да се отчита.

Нямам категоричен отговор на този въпрос.

От една страна може да се разглежда като дериват - а дериватите не се отчитат.

От друга страна, може

би е редно да се отчита притежаването на съответните акции, защото ADR може да се разглежда като

документ, който дава право на собственост върху акция (ставаш

действителен собственик на акцията, ако го имаш). Но нямам категорично

мнение по въпроса (дали трябва да се пише ISIN кода на акциите или на ADR или нищо).

Във формуляр СПБ-8 се отчитат „предоставени финансови кредити“. А в случай, че заемът (или част от него) се придобива чрез цесия (през платформите за P2P кредитиране) това значи ли, че не е „предоставен“ финансов кредит и не трябва да се декларира? (Трябва да се види в закона/наредбата точно как е формулирано.)

Мина доста време, откакто се случи тази кореспонденция, трябва да си припомня нещата за да напиша по-голям и по-структуриран коментар. Върнете се по-късно за шоуто.

Допълнение:

Чл. 13. (1) Местните физически лица отчитат чрез статистически форми пред БНБ ежегодно, в срок до 31 март на годината, следваща отчетната година, вземанията си от и задълженията си към чуждестранни лица по финансови кредити, вземанията си по сметки, открити в чужбина, както и инвестициите си в ценни книжа, които са извършени без посредничеството на местно лице – инвестиционен посредник.

От формулировката следва, че няма значение дали вземанията от чуждестранни лица произтичат от предоставяне на кредит или от цесия, поради което P2P заемите, придобити чрез цесия се отчитат (ако лицата, които ви дължат пари са от друга държава). Проблем е ако в платформата няма информация от коя държава са лицата, които ви дължат пари.

Формулярът СПБ-8 може да се изтегли от сайта на БНБ от тук.

Информация за подаването на формуляра СПБ-8 може да се намери на тази страница в сайта на БНБ (архив, друг архив).

На 17 януари 2022 година питах БНБ:

Пишат ли се в отчета СПБ-8 сметки, по които няма салдо или то е приблизително на стойност 0 (нула) хиляди лева?

Ако физическо лице има финансови активи за над 50 000 лева при чуждестранни инвестиционни посредници, и поради това има задължение да подава отчет СПБ-8, трябва ли това лице да пише отделни редове за всичките си сметки в чужбина (сметки при банки, сметки при други доставчици на платежни услуги, които не са банки, сметки при инвестиционни посредници и други сметки, които не попадат в изброените категории), ако салдото по тези сметки в началото и в края на годината е под 500 лева (т.е. салдото се закръгля на нула хиляди лева)?

Или се добавят редове само за сметките, по които физическото лице има над 0 хиляди (т.е. поне 500 лева)?

Това не е ясно обяснено в инструкциите за попълване. И може да спести доста писане, ако физическото лице има множество празни сметки или сметки със салдо на стойност под 500 лева (инвестиционни посредници, Revolut, TransferWise и т.н.)

Чакам за отговор. Междувременно се сетих и, че Revolut предлага мултивалутна сметка. От което следва, че ако се пишат всички сметки (вкл. и тези със салдо нула в началото и края) ще трябва да се пишат огромен брой редове с нули, защото в Revolut се поддържа голям брой валути (AUD, BGN, CAD, CHF, CZK, DKK, EUR, GBP, HKD, HRK, HUF, JPY, NOK, PLN, RON, SEK, USD, ZAR).

Освен това може да се наложи да се пишат редовете втори път, защото Revolut предлага услугите двойно - един път като банка в LT и втори път като доставчик на платежни услуги (който не е банка). Разгледайте отчетите на Revolut за да видите как сметката ви е двойна.

Първо парите ви влизат в "Revolut Payments UAB" с "Card Top-Up", после се прехвърлят в "Revolut Bank UAB". Когато правите плащане парите се прехвърлят от "Revolut Bank UAB" към "Revolut Payments UAB" и от там напускат сметката ви. Това го разбрах след като внимателно анализирах отчетите, които Revolut предоставя. Корекция: това е стария начин на функциониране, от години вече не работи така, вече има само една сметка.

Салдото в "Revolut Payments UAB" стои на нула (след като влязат пари там те веднага излизат).

При някои потребители, които не са преминали към банката на Revolut нещата са по-прости.

Отговориха ми:

Уважаеми г-н Стойков,

В случай, че физическото лице има повече от една сметка в чужбина в една и съща валута и един и същ матуритет, тези вземания се посочват общо на един ред в отчетна форма СПБ-8.

В случай, че общото салдо в началото и края на годината, изчислено по гореописания начин, е под 500 валутни единици, то този ред не е необходимо да се показва във форма СПБ-8.

В случай, че решите да посочите във форма СПБ-8 такива сметки, то такъв ред би изглеждал напр. така:

ТИП НА ВЗЕМАНЕТО/ЗАДЪЛЖЕНИЕТО

Матуритет

Държава

Валута

Размер в хиляди валутни единици

В началото на отчетната година

В края на отчетната година

03. Сметки, открити в чужбина

L

LU

USD

0

0

което не допринася по никакъв начин за съставяната от БНБ статистика на платежния баланс и международната инвестиционна позиция.

С уважение,

Деловодство на БНБ

Отговорих им:

Благодаря, че отговорихте толкова бързо.Но май пропуснахте да уточните, че трябва и държавата да е една и съща за да се пишат на един ред. Нали имате и статистика за държавите? И матуритета също.Желателно е да уточните тези неща в инструкциите за попълване за да спестите на хората писане на редове с нули. В Revolut е още по-сложно - там броят на валути е голям (мултивалутна сметка) и за всяка валута има две сметки - една в Revolut Payments UAB и една в Revolut Bank UAB.(Първо парите ви влизат в "Revolut Payments UAB" с "Card Top-Up", после се прехвърлят в "Revolut Bank UAB". Когато правите плащане парите се прехвърлят от "Revolut Bank UAB" към "Revolut Payments UAB" и от там напускат сметката ви. Това го разбрах след като внимателно анализирах отчетите, които Revolut предоставя. Салдото в "Revolut Payments UAB" стои на нула (след като влязат пари там те веднага излизат). При някои потребители, които не са преминали към банката на Revolut нещата са по-прости.)

...

Даже и ако имате малко салдо по сметките може да се наложи да се "отчита" - ако имате акции за над 50 000 лева

... ако общият размер на вземанията и/или задълженията е равен на или надвишава 50 000 лв. или равностойността им в чуждестранна валута ...

Аз го разбирам така - ако имате акции за над 50 000 лева в инвестиционен посредник в чужбина и в Revolut държите в края на годината поне 500 лева - трябва да напишете в таблицата, че края на годината имате 1 хиляди лева приблизително по сметката (закръглянето приемам, че е по обикновения начин - 0,5 хиляди се закръгля на 1 хиляди).

Ако имате акции за 49 хиляди лева при инвестиционен посредник в чужбина и 2 000 лева по сметка в Revolut, това прави общо 51 хиляди лева и възниква задължение за СПБ-8 (защото общо сумата е над 50 000 лв).

Давам примера с Revolut, защото е популярна банка в Литва (не е в България и затова салдото в началото/края на годината се отчита при определени условия).

Ако имате валута по сметката при инвестиционен посредник също се пише колко е салдото в началото/края.

Ако имате под 500 лева салдо няма как да го отчетете, защото няма смисъл да пишете ред с нули.

Ако примерно имате 400 лева в Paysera и 400 лева в Revolut - мисля, че има смисъл да ги групирате заедно (общо са 800 лева, пишете 1 в таблицата, защото 0,8 хиляди се закръгля на 1). Revolut и Paysera са в една държава (Литва) и затова може да се групират.

Коригиране на адрес

В полетата "ПК" и "Град" ми излизаха грешен пощенски код и грешен град (София) когато се опитах да подам ново заявление образец 1 за да мога да подам СПБ-8 за 2022 година (без това заявление не ме пуска да подавам СПБ-8, нито мога да редактирам адреса си).

Пуснах заявлението с грешни данни за град и пощенски код, но после системата ми позволи да променя тези данни от Профил ➔ Отчетна единица ➔ Заявки за промяна на атрибути.

Заявката се води "подадена", но промените не са влезли в сила.

Като вляза в "Статистическа отчетност" ми излиза "Нямате дължими форми към отворен отчетен период".

Под горното съобщение има линк "Опционални входни форми". Там намерих "СПБ-8".

Има възможност за импорт на данни в .xls формат

Процедурата е - първо се тегли шаблон от бутона "Изтегли шаблон", редактира се и накрая се импортира.

Държавата я искат във формат с две букви (напр. LT, DE, BE, US, HU), тип на отчета - латинско P за първоначален отчет, код 03 за всякакви сметки (при инвестиционен посредник, в банка, в банкоподобен доставчик на платежни услуги), матуритетът се означава като L когато не е срочна сметката. Валутата с трибуквения код - BGN, EUR, USD и т.н.

Сумите се закръглят до 1000 и се пишат в хиляди. (Това е само за сумите във валута, броят акции/дялове се пише нормално.)

В полето за година се пише годината, за която се отнася отчета (в началото на 2023 година се подава отчет за 2022 година).

Системата иска документите да се подписват с подпис в отделен файл .p7s.

Ето пример как изглеждат отделните части на таблицата в .xls формат:

Въвеждането на данните в електронна таблица във формат .xls (вместо в уеб формуляра) е удобно, защото може да ползвате copy/paste от вече създадена таблица за целите на декларирането на притежаваните акции в чужбина в годишната данъчна декларация.

Ето как изглежда импортирането на данните от файла и на електронния му подпис:

По-горе се натиска бутона "Провери". След като е натиснат и няма открити грешки виждате този екран:

Ако имам пари при инвестиционен посредник, който е германска банка със сайт в Ирландия и клон в Нидерландия какво пиша като държава?

Който има валута в Degiro около 1000 или повече валутни единици към края на годината трябва да се чуди над този въпрос.

flatexDEGIRO Bank Dutch Branch, a foreign branch of flatexDEGIRO Bank AG | Amstelplein 1, 1096HA Amsterdam | phone: +31 20 2613072 | e-mail: clients@degiro.ie | flatexDEGIRO Bank Dutch Branch is registered with the Dutch Chamber of Commerce under number 82510245. | flatexDEGIRO Bank Dutch Branch, trading under the name DEGIRO, is the Dutch branch of flatexDEGIRO Bank AG. flatexDEGIRO Bank AG is primarily supervised by the German financial regulator (BaFin). In the Netherlands, flatexDEGIRO Bank Dutch Branch is registered with DNB and supervised by AFM and DNB. | flatexDEGIRO Bank AG is a licensed German bank supervised by the German financial regulator and registered with the German Chamber of Commerce under number HRB 105687.

Най-логично ми се струва да пишем Нидерландия като държава. Според ChatGPT се пише Германия, защото там Degiro има лиценз. Но защо в Германия след като клонът му е в Нидерландия? И какво от това, че лицензът е от Германия?

Според Claude трябва да пишем Нидерландия, не Германия.

Въпросът ви е много важен и правилното му разрешение зависи от това кой е реалният обслужващ субект на сметката ви.

Базирано на информацията, която предоставихте от DEGIRO, ситуацията е следната:

Корпоративната структура:

- flatexDEGIRO Bank AG е немска банка с лиценз от BaFin (Германия)

- flatexDEGIRO Bank Dutch Branch е нидерландски клон на тази немска банка

- Клонът в Нидерландия е регистриран в Нидерландската търговска камара и се надзирава от DNB и AFM

За декларацията в България:

Най-логичното решение е да декларирате Нидерландия като държава, защото:

- Физическото местоположение - Сметката ви се води в нидерландския клон (Amstelplein 1, Amsterdam)

- Регистрацията - Клонът е регистриран в Нидерландия под номер 82510245

- Местният надзор - В Нидерландия се надзирава от местните регулатори (DNB и AFM)

- Практическата връзка - Всички операции и комуникации се извършват от адреса в Амстердам

ChatGPT споменава Германия заради банковия лиценз, но това не е решаващо за декларацията. Важното е къде физически се обслужва сметката ви и кой конкретен субект я управлява - а това е нидерландския клон.

Защо лицензът от Германия не е определящ:

- Лицензът позволява на групата да оперира в ЕС, но конкретните сметки се водят от местните клонове

- За данъчни цели се гледа местоположението на обслужващия субект, не на лицензодателя

Препоръчвам да декларирате Нидерландия като държава на банковата сметка при DEGIRO.

Привет, хубав блог, само да добавя, че и с български посредник (Карол) - пак е задължение на клиента да си подаде тази форма. Питал съм ги, за услугите на Интерактив Брокерс не се водят ИП по смисъла на закона. Така, че - няма изход. Отдело може да се подаде и онлайн чрез КЕП в системата им. Доколкото ми е известно, до момента глоби не са налагани за неподаване.

ОтговорИзтриванеКогато се ползва платформата TWS през Карол клиентът е клиент на Interactive Brokers, защото Kарол се явява introducing broker за Interactive Brokers.

ИзтриванеЗдравейте, има ли развитие по запитванията Ви към БНБ?

ОтговорИзтриванеНе.

Изтриване