eToro прилага данъчен трик в полза клиентите си във връзка с дивидентите по CFD-тата? Какви далавери може да се правят с CFD-та и каква е разликата между ETF и CFD от гледна точка на типичния тарикат?

В един форум, където говорят за онази стратегия за печелене на „безплатни пари“, при която се купуват акции краткосрочно за да се вземе дивидента (но при ползване на лост), написаха:

refunds will be reduced by current fees accrued

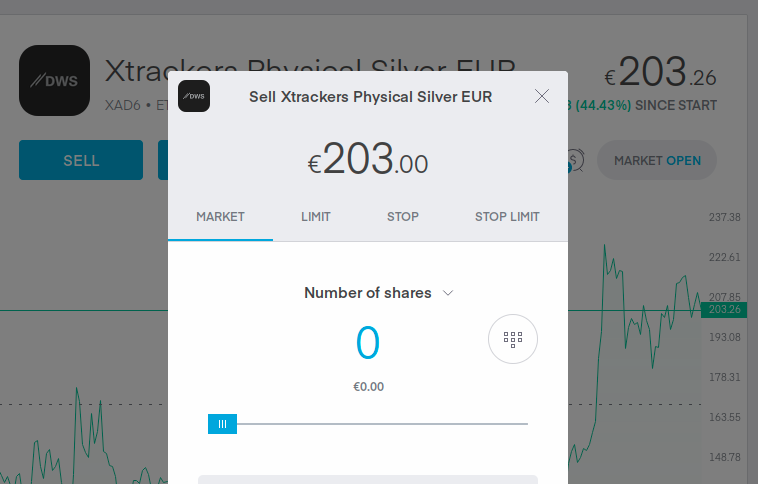

И дават тази картинка:

Тезата на автора е, че „дивидентите“ по CFD се разглеждат като „refunds“, защото намаляват дължимите такси за поддържане на позицията. (Допълнение: не е точно така, по-долу поясних.)

Например, ако имаме такси в размер $10 и refunds в размер $7,50 накрая по сметката ще бъдат начислени такси в размер $2,50.

Това, разбира се ще означава, че губим пари от сделката (ако случайно цената на актива не се е вдигнала, но шансовете за това не са на наша страна, защото обикновено след като е минал срока за получаване на дивидент акцията пада с толкова, колкото е изплатения дивидент - но не винаги и не точно толкова).

Но е интересно от данъчна гледна точка това, че ако по сметката не постъпи получаване на „дивидент“ не се дължи данък. Като се намалява дължимата такса вместо да се изплаща „дивидент“ се спестява от данъци. Ако изобщо този номер минава.

Но на сайта на eToro не обясняват нищо подобно. Може би писателят на горецитираната фраза се е объркал. И всъщност дивидентите (refunds) се отразяват на отделен ред в отчета, а не намаляват таксите. Ако ползвате тази платформа и имате наблюдения - пишете в коментарите.

Сега като го прочетох още веднъж всъщност е обратното. Таксите намаляват „дивидентите“ (refunds). Което е еквивалентно когато „refunds“ са по-малко от таксите. Но когато са повече - би следвало да излизат на отделен ред (техния остатък след приспадане на таксите). Или таксите по други сделки да намаляват тези „refunds“?

Можеше да го направят и по-добре. Всички такси и дивиденти да се отразяват в цената. Клиентът да получава индивидуална цена на затваряне на позицията, която отразява „дивидентите“ и таксите за поддържане на позицията. Така таксите ще минат като разход за данъчни цели, ако лицето декларира дохода си в приложение 5 (като доход от продажба на финансов актив, който не представлява доход от търговска дейност по занятие).

Когато се правят сделки с CFD, които не са търговска дейност по занятие (облагат се с 10% вместо с 15% данък), за данъчни цели не се признава разхода за такси. И обикновено такси се натрупват в голямо количество спрямо печалбата. И може да се окаже, че размерът на таксите е съпоставим по размер с данъчната печалба - т.е. да платите данък без да имате печалба наистина. В този случай ви е изгодно да декларирате дохода си като търговска дейност по занятие и да плащате 15% върху печалбата си, изчислена по ЗКПО (при който има възможност да си приспаднете разходите от такси). И най-хубавото е, че най-вероятно няма да плащате данък, защото нямате печалба (обикновено играта с CFD-та води до това - има загуба).

Има ли CFD-та, при които всички разходи да са включени в спреда за да може данъчната печалба да не е по-голяма от действителната печалба?

Докато разглеждах демото на eToro попаднах на захарта. За нея няма данни за overnight fees, не видях индикации и за други такси:

Забележителното е, че подлъгват рибоците да играят с лост 1:10. Което значи, че когато цената намалее с 10% им се нулира сметката (ако затварянето не сработи по-рано).

Ето и другите CFD-та с нулеви такси за държане:

При захарта имаше възможност да се изкарат „безплатни пари“ като се купи през пролетта на 2020 година около дъното и се продаде след няколко месеца. Но само за тези, които имат дисциплината да не ползват лост (или да ползват малък такъв - 1:2 или 1:3) и да отварят дълга позиция (да купуват) само когато цената е на необичайно ниски нива.

В противен случай губенето на пари ви е почти гарантирано. Доказано е, че почти всички, които се опитват да предскажат краткосрочните движения и спекулират с лост губят парите си.

Има обаче един подводен камък - CFD-тата върху фючърси (някои от тях) имат дата на изтичане когато се затварят автоматично и трябва да ги отворите наново, ако искате да продължите спекулата (и така плащате скрита такса - защото новата цена, на която купувате е по-висока от цената, на която сте затворили предишната позиция).

It is important to note that trades on the China A50 Index, Copper, Cocoa, Wheat, Cotton, Aluminum, Nickel, Sugar, Palladium and monthly Crude Oil Futures are subject to a contract that closes on a monthly, bi-monthly or quarterly basis.

И по закона за всеобщата гадост, както вече може би се досещате, тези CFD-та с нулевите такси за държане са засегнати от този проблем.

При Делтасток го има същия подводен камък, ето за петрола Brent например:

В 11:00 ч. EET в предпоследния работен ден от месеца, предхождащ месеца на контракта с два месеца (например юнският контракт изтича през април), Делтасток затваря служебно всички позиции и отменя всички подадени нареждания за този инструмент. Затварянето се извършва на средна цена между курс КУПУВА и курс ПРОДАВА към 11:00 ч. EET.

Всеки метод за безплатни пари ли е обречен на провал съгласно закона за всеобщата гадост?

Обикновено става така. #ТъйКатоСтане

Ако нещо изглежда прекалено хубаво на пръв поглед - след задълбочено изследване на проблема много често излиза, че нещото не е толкова хубаво.

Докато ентропията на вселената е достатъчно ниска ще има възможности да се печели. Но прекалено изгоднит на пръв поглед далавери много често не са толкова изгодни.

Кажи някоя друга далавера с CFD-та, има ли начин да се печели?

При повечето ИП когато се купува CFD без лост пак се дължат таксички за поддържане на позицията. Ето например при eToro:

За 365 дена го сметнах около 3%. Което не е зле, ако златото се качи за този период значително повече от 3%.

Но 3% са си 3%.

Има начин да се купи CFD без да се плащат таксички за поддържане на позицията. Малко ИП предлагат такава услуга, повечето ще ви дерат с таксички дори и когато не ползвате лост.

От българските ИП знам само за Делтасток да предлагат подобни условия.

Допълнение: Делтасток премахва кешовите CFD-та върху злато и сребро от платформите сиЗа кешовите CFD (така наричат тези без лост) няма допълнителни разходи, освен тези включени в спреда:

По-специално за металите (swap-а е на друга страница, да не си помислите, че няма - няма такъв само за "cash" версията):

Предимството да се купи CFD върху сребро (без разходи за поддържане на позицията) пред това да се купят сребърни монети е това, че няма ДДС и няма да ви слагат такава огромна надценка, каквато слагат търговците на сребърни монети.

До тук с хубавото. Сега идват недостатъците. По закона за всеобщата гадост всяко нещо, което има предимства има и недостатъци, като много често недостатъците са по-големи.

Спредът е голям, особено на среброто. Има малко по-голям риск в сравнение с ETF. И като продадете има данък.

Макак така има данък, нали данък има винаги, какъв недостатък е това?

Когато се инвестира в сребро чрез ETF, търгуван на европейска борса, няма данък върху капиталовата печалба. И спреда е по-малък, отколкто на кешовото CFD.

Звучи прекалено хубаво. Според закона за всеобщата гадост трябва да има недостатък, казвай какъв е, не увъртай!

Разбира се, че има недостатък - плаща се типично 0,4% годишно (вж. XAD6 ETF) за удоволствието да държиш сребърце чрез ETF. И не ти дават да го ближеш (по този проблем някои колекционери, които обичат да си ближат ценните метали, недоволстват - обаче за нормалните хора това не е проблем).

Разликата в спреда между CFD и ETF може да е толкова, че да излезе по-изгодно да се спекулира с ETF вместо с CFD, въпреки годишния разход за CFD-то (ако се държи позицията примерно няколко месеца; иначе ако се държи например 10 години - излиза по-изгодно CFD-то).

Освен това, ако има значителна печалба, поради нарастване на цената на съответния метал, (което няма как да се знае предварително) излиза по-изгодно да се ползва ETF, защото може да илезе по-изгодно да се плащат повече годишни разходи, отколкото е размера на дължимия данък (който не се дължи когато се ползва ETF на европейска борса).

Например, имаме 30% повишение на цената. Това значи данък в размер 10% от тези 30%. Ако сме платил общо годишни такси в размер 2,6% сме на ръба на изгодното (ако съм го сметнал правилно). Това са таксите за 6 години и половина (приблизително).

Разбира се, по закона за всеобщата гадост, няма как да изчислим кой метод е по-изгоден, ако нямаме данни от бъдещето. Не се знае и данъчната политика каква ще е в бъдеще.

Логнах се в реалната си сметка в Делтасток за да видя колко са в действителност спредовете на металите (при кешово CFD):

За златото спреда се върти между 6,19 и 6,26 (най-често около 6,20-6,23). При сребърцето спреда стои закован на 0,13, от време на време премигва на 0,14.

Часът е 17:00 в петък. Смятайте колко е в другите части на света. По това време би трябвало да е нормален спреда.

Това прави като процент 0,36% при златото и 0,5% при среброто.

Сравнете тези проценти с таксичките, които ETF-ите събират годишно. Ще се получи, че ако държите 2 години сте на далавера с CFD върху сребро (даже и да приемем нулев спред на ETF-а, което е нереалистично), но само ако пренебрегнем данъчното предимство на ETF-a (или приемем, че няма печалба).

Ако вкараме и данъка в сметките става по-сложно.

Допълнение: Делтасток премахва кешовите CFD-та върху злато и сребро от платформите си

За да е обективен анализа направих няколко снимки на екрана в Trading212 за цената на XAD6 (от реална сметка Invest). Излезе, че спредът е средно 0,31 евро или около 0,15%. Тоест - имаме 0,35% разлика в процентите в полза на XAD6. Което е почти една годишна таксичка (0,4% за XAD6).

На заден фон се вижда цената, на която може да купим, а отпред е цената, на която можем да продадем. Разликата е спреда. Платформата им не позволява да се видят двете цени заедно по друг начин или аз не знам как се включва тази функция.

Ето сметките:

Имайте предвид, че спредът може да е друг по друго време на деня. Променя се от пазарните условия. Следва да се внимава кога се затваря позицията, да не се слагат stop loss и take profit поръчки (ако не искате да се задействат случайно при голяма волатилност).

А други предимства да изберем CFD върху сребро при Делтасток вместо ETF XAD6 при Trading212 или обратно?

При Делтасток може да захранвате сметката си с долари евтино като ползвате вътрешнобанков превод (превод между сметки на различни клиенти в една и съща банка) в долари. Това е полезно за инвеститори, които вече имат долари по една или друга причина (доходът им е в долари). Тези долари, ако са в брой, могат да се вкарат без такса в ПИБ по свободен депозит или по срочен депозит и от там могат да се прехвърлят към Делтасток с ниска такса (не се плаща типичната такса SWIFT от десетки левове, а само 3 лева през онлайн банкирането).

При теглене от Делтасток имате възможност да превалутирате с 0,3% надценка във валутния курс в тяхна полза (преди беше 0% надценка, но беше прекалено изгодно и може би затова го вдигнаха на 0,3%). Ако ги ползвате само за обмяна на валута (довнесете долари по сметката и изтеглите левове или друга валута) може да ви се обадят да ви обясняват, че не може да се ползва услугата им само за обмяна на валута, но в общите им условия нищо не видях за това.

При Trading212 се очаква пак да пуснат SEPA преводите за потребители на български банки. То и сега на теория става да се правят, но според тарифата им UK е държава извън ЕИП и затова преводите към нея са по високите цени. Някои клиенти на български банки се похвалиха, че са минали между капките и банката им е взела колкото за SEPA превод. През финтех приложенията казват, че SEPA преводите към UK (където е банката на Trading212) продължават да са на нормалните ниски цени.

Евтин начин за вкарване/изкарване на долари от Trading212 не знам, може би през финтех приложения като Revolut.

Да купувате долари, ако имате левове или евро, не е особено изгодно, защото доларите обикновено са с висока надценка. По-добре да купуте евро (ако имате левове), защото еврото се продава с по-ниска надценка и има начин да се купи даже на фиксинга на БНБ, ако отидете на гишето на БНБ в София, където обменят без такса (но се намират и начини с ниска надценка, която обезсмисля пътуването до гишето на БНБ).

След като имате евро може да го пратите по SEPA към инвестиционния посредник (ИП), който сте избрали. И евентуално може да обмените към друга валута по курса на ИП (който типично е по-добър от този, който ще ви дадат обменните бюра или банките).

Таксата за превалутиране при Trading212 е 0,15%. Прилага се когато се купуват/продават активи, деноминирани във валута, различна от базовата. И когато се получават дивиденти във валута, различна от базовата. А какво става когато пристигне банков превод в друга валута (различна от базовата) по банковата им сметка? Не знам, но е много вероятно да се прилага валутния курс на тяхната банка (който няма да е особено добър). Когато имате сметка в евро изобщо не ви дават данните на друга сметка (сметка в друга валута). Не е ясно дали сметката е мултивалутна.

И няма как да не спомена един дразнещ недостатък на платформата на Делтасток. Не е разрешено да се подават лимитирани поръчки, ако цената е твърде близо до пазарната. За да се пусне лимитирана поръчка трябва да зададете цена по-ниска от пазарната с някаква стойност (тествайте демо платформата за да видите точно колко е, не го виждам описано на сайта им това). По този начин ви карат да пускате пазарни поръчки. А от пазарната поръчка може и да не се изпълни на цената, която виждате на екрана, възможно да се изпълни на малко по-висока цена (на по-ниска също, макар, че леко се съмнявам).

Класическите грешки, които инвестиращите правят

Кой казва, че от CFD-та не може да се печели? Ето как изкарах 21'864,78 USD за по-малко от година

Допълнение: Делтасток премахва кешовите CFD-та върху злато и сребро от платформите си

Коментари

Публикуване на коментар