Загубите от акции, продавани на европейски борси, не намаляват данъчната основа, но ако имате загуби от продажба активи на други борси може да я намалите

Например ако имате (като физическо лице нетърговец):

Печалба от акции, продадени на борса в САЩ 1000 лева

Загуба от акции, продадени на борса в САЩ 500 лева

В този случай ще имате данъчна основа 500 лева, независимо от това дали имате загуби от продажба на акции на регулираните борси в Европа, защото печалбите от акции, търгувани на регулирани европейски борси нито формират облагаема печалба, нито формират загуба за данъчни цели.

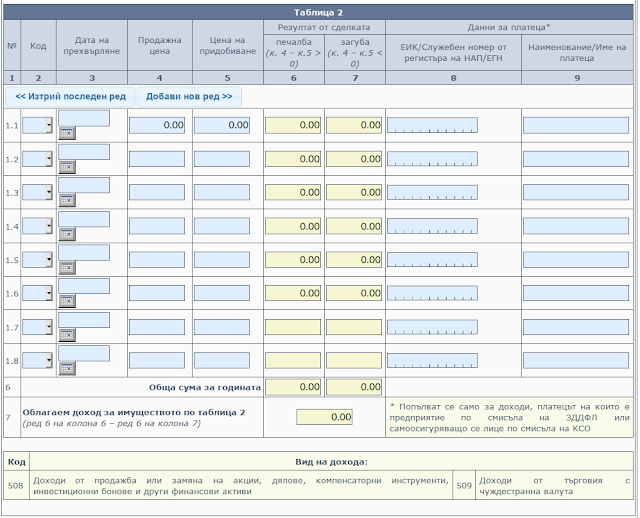

Продажбите на акции на регулираните борси в Европа (извършени на регулиран пазар по смисъла на чл. 152, ал. 1 и 2 от Закона за пазарите на финансови инструменти) не се декларират с код 508 (в таблицата с продажбите на акции и валута от приложение 5) и затова не влияят на данъчната основа - нито я увеличават, нито я намаляват. Тоест загубите от продажба на акции намаляват данъчната основа само в случаите когато щеше да се дължи данък ако сделките бяха на печалба.

Ако например продадете (в качеството си на физическо лице, което не извършва търговска дейност по занятие) акции на европейска компания чрез борса в САЩ (NYSE, NASDAQ) - продажбата трябва да се напише в таблица 2. Тоест за облагането с данък върху капиталовата печалба (данък върху дохода от разликата между продажната цена и цената на придобиване) е водещо къде е борсата, не къде е компанията, акциите на която се продават.

Загубите от продажба на договори за разлика и валута също намаляват данъчната основа от акции.

Или казано с други думи – загубите, които се декларират в таблица 2 от приложение 5 намаляват само данъчната основа, формирана в същата таблица. Не може със загуби от продажба на акции да намалите данъчната основа от лихви, заплати или други видове доходи, които не се декларират в споменатата таблица 2.

Загубите от предишни години не намаляват данъчната основа.

Например, ако сте продали на печалба някакви финансови активи, обаче притежавате такива активи, които в момента са на по-ниска цена (от цената на придобиване), може да си намалите дължимите данъци законно (за сега), като продадете също така и губещата инвестиция за да реализирате загуба.

Веднага след това може да купите отново същите активи, които сте продали на загуба.

По този начин реализираната загуба ще ви намали данъчната основа и може да не дължите данък.

Само трябва да внимавате да не реализирате твърде голяма загуба за да имате възможност и следващата година да направите този трик (ако все още инвестицията ви е на загуба).

Акции, купени на европейска борса, но продадени на лондонската борса за реализиране на данъчна загуба

Загубите от продажби на европейска борса не участват във формиране на данъчната основа.

Но има един данъчен хак: може да продадете през лондонската борса ако е възможно за съответния актив.

Aко ползвате IB трябва да направите продажбата през TWS и от менюто да изберете нещо друго освен европейска борса - лондонската.

Ако ползвате Trading212 трябва да се молите на Летящото спагетено чудовище губещите сделки да минат извънборсово (OTC), а печелившите да минават през европейска борса (ToTV). Но е много вероятно и в двата случая сделките да минат извънборсово.

Ето пример (от тази статия) за ETF, който може да се продаде на лондонската борса (LSEETF се избира в менюто):

Преди да направите нещо такова питайте вашия данъчен консултант. Не давам гаранция, че написаното е вярно.

Здравей, знам че това е малко стара публикация, но реших под нея да напиша въпроса си, защото споменаваш нещо, което ме интересува.

ОтговорИзтриванеСамо че въпросът ми е по-скоро обратен:

Мога ли да продам активи на ПЕЧАЛБА, веднага да ги купя обратно, за да реализирам печалбата в настоящата година?

Идеята е да се възползвам от вратичката (по-скоро огромната порта), че продажбите на регулиран пазар в ЕС са изключени от данъчно облагане, а аз не търгувам активно, просто buy and hold (години, надявам се десетилетия).

Подозирам, че в един момент тази порта ще бъде затворена и искам цената на придобиване към този период да бъде максимално висока, тоест да си "реализирам" печалбите, докато са необлагаеми.

В "нормалните" държави (САЩ, Ирландия), има период, през който покупката/продажбата на акциите, не може да се използва за офсет на печалба/загуба. В Ирландия например този период е 4 седмици, тоест ако продам днес и купя утре, няма да се реализира печалба за данъчни цели и цената на придобиване ще е началната. Същото е и за загубите, описано е например тук - https://www.revenue.ie/en/gains-gifts-and-inheritance/transfering-an-asset/selling-or-disposing-of-shares.aspx

При липсата на подобна общодостъпна информация и примери от НАП, дали знаеш каква е практиката им и една продажба на всичко на 14 декември и покупка на същите активи на 15 декември, които планирам, ще бъдат ли признати за нова оценка на цената на придобиване? Или ще си пилея парите в тази операция?

В България не е като в САЩ и Ирландия.

ИзтриванеНяма проблем да реализираш печалба или загуба като продадеш и после веднага купиш същия актив отново.